A banca portuguesa parece estar a seguir à risca esta máxima. No ano passado, os cinco maiores bancos do país – Santander, CGD, BCP, BPI e Novo Banco – viram os seus lucros aumentar em mais de 1000 milhões de euros. No total, somaram lucros de 2583 milhões de euros, o que corresponde a um aumento de 71% face ao ano anterior. Para isso, contribuiu o aumento da margem financeira: os juros que os bancos portugueses cobram pelo crédito dispararam de 0,87% em junho para 3,56% em fevereiro, mas os juros que pagam pelos depósitos continuam muito baixos (0,65%), de acordo com o Banco de Portugal.

Enquanto a subida das taxas de juro por parte do Banco Central Europeu tem pressionado as famílias (pelo aumento das prestações dos empréstimos, sobretudo em países como Portugal, onde 93% das prestações estão indexadas a taxas variáveis) e a atividade económica (pelo aumento do custo do crédito necessário para muitos investimentos), os bancos europeus têm beneficiado desta política.

A banca portuguesa tem sido particularmente beneficiada: a margem financeira no país subiu 9,5 vezes mais do que a média europeia. É difícil não ligar esta tendência ao enorme poder de mercado que os bancos portugueses possuem, acentuado pelos processos de concentração dos últimos anos. Os cinco maiores bancos do país detêm quase 75% do mercado nacional. É o pior dos mundos: grandes bancos, sem um grande poder público na banca.

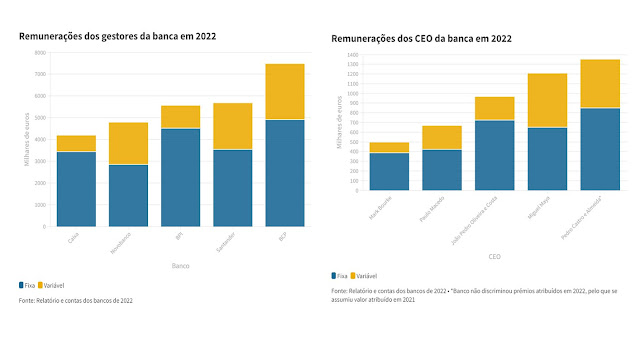

Face aos enormes ganhos que tiveram em 2022, os bancos vão entregar aos acionistas 1,15 mil milhões de euros em dividendos (e mais de 70% deste montante segue para Espanha, onde estão os acionistas do Santander Totta e do BPI). Os gestores e os presidentes executivos tiveram aumentos de 20%, bem acima da inflação, recebendo um total de 27,7 milhões de euros. Aos trabalhadores, foram propostos aumentos salariais de… 3% ou pouco mais, confirmando a tendência do ano passado: os únicos grupos que conseguiram aumentos acima da inflação foram os que já tinham rendimentos mais elevados à partida.

É muito difícil justificar os ganhos extraordinários dos bancos em plena crise do custo de vida e num contexto em que boa parte das famílias portuguesas está com dificuldades em pagar as prestações dos empréstimos que contraíram. E é sobretudo difícil justificar que o Estado português tenha gasto, desde 2008, mais de 22 mil milhões de euros no resgate dos bancos sem garantir mecanismos que permitissem ter uma palavra a dizer sobre a sua atividade, de forma a salvaguardar o interesse público. Sem uma intervenção pública significativa, num contexto em que nem a gestão da CGD se afasta muito da dos restantes bancos, ficamos dependentes de privados para quem os lucros nunca são excessivos.

1 comentário:

Totalmente de acordo. O Governo deveria exigir á Caixa que praticasse spreads melhores e os restantes Bancos teriam de ir atrás. Infelizmente, o problema maior é a forma como o BCE faz um tratamento desigual entre os Bancos e as pessoas mas enquanto houver interesses instalados dificilmente esta realidade mudará mudará. Tem que se mudar o Sistema Financeiro Global e, talvez, seja mais fácil mudar por fora(as pessoas) do que por dentro(os tecnocratas). A verdade é que se nada for feito o projecto Europeu Ruirá .

Enviar um comentário