Neste contexto foi com algum espanto que vi o Luís Aguiar-Conraria no programa lei da bolha a sugerir que os fundos do PRR deveriam ser usados para reduzir a dívida pública. Percebi, entretanto, que já tinha sugerido algo semelhante há uns meses num artigo no expresso, desta vez não só para Portugal, mas para toda a União Europeia o que seria o equivalente à não criação do referido pacote de estímulos. A sugestão é mais provocatória que outra coisa e sendo impossível de concretizar não é para ser levada muito a sério, servindo apenas para reforçar a importância, para o Luís Aguiar-Conraria, de reduzir a dívida pública.

No entanto parece-me uma boa oportunidade para fazer um pequeno exercício hipotético, que também não deve ser levado muito a sério, mas que pode ajudar a ilustrar alguns pontos relativamente ao objetivo de redução da dívida pública que, segundo muita gente, parece ser uma parte importante da solução para os nossos problemas. Mais precisamente pretendo ilustrar que sendo a dívida pública um ativo do sector privado, qualquer redução desta será feita à custa de uma redução de ativos do sector privado o que poderá não ser boa ideia, sobretudo tendo em conta o seu elevado nível de endividamento.

O exercício passa por ver, com bastantes simplificações, qual o efeito duma redução significativa da dívida pública portuguesa, mais precisamente da parte detida pelo sector do resto do mundo, nos balanços dos restantes sectores da economia.

Comecemos por ver o balanço das administrações públicas no final de 2020 em milhões de euros (os dados usados são na ótica de Contas Nacionais que diferem um pouco da mais habitual ótica de Maastricht, para mais detalhes ver aqui). Para referência, o PIB português a preços correntes atingiu os 213.949 milhões de euros em 2019 e recuou para 202.440 em 2020.

Para os depósitos, títulos de dívida e empréstimos temos informação quanto ao sector de contraparte e podemos ver que grande parte da dívida pública é detida pelo resto do mundo e pelo sector das sociedades financeiras (que inclui o Banco de Portugal), sendo o restante detido pelas famílias e uma quantidade muito reduzida pelas sociedades não financeiras. O peso que a dívida pública tem nos balanços destes sectores pode ser visto na seguinte figura onde essa componente aparece a cinzento:

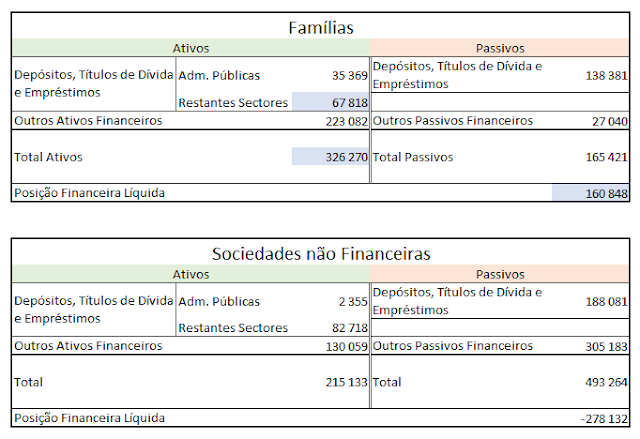

Por exemplo, olhando para o balanço das famílias podemos ver que estas detêm cerca de 35 mil milhões de euros em dívida pública e cerca de 191 mil milhões de dívida de outros sectores, sendo que este valor consiste sobretudo em depósitos no sector financeiro (cerca de 162 mil milhões de euros). Os cerca de 223 mil milhões de euros em outros ativos financeiros são compostos sobretudo por acções ou participações em empresas e ativos associados a seguros de vida e pensões.

Vejamos então o que teria de acontecer (ou uma das alternativas possíveis) para que reembolsássemos a dívida detida pelo sector do resto do mundo, isto é, cerca de 147 mil milhões de euros. Para tal, vamos assumir que o governo usaria os depósitos que detém no sector das sociedades financeiras, que são cerca de 24 mil milhões dos 34.716 milhões que aparecem no balanço acima apresentado, sendo que os restantes 123.815 milhões da dívida a saldar teriam que vir dos restantes sectores. Aqui poderíamos olhar para várias alternativas, mas para simplificar vamos assumir que este encargo recairia exclusivamente sobre o sector das famílias.

O novo balanço das administrações públicas seria o seguinte, onde se pode ver a referida redução da dívida detida pelo sector do resto do mundo, pago parcialmente pelos depósitos das administrações públicas, com as componentes alteradas preenchidas a azul.

O efeito no balanço dos restantes sectores pode ser visto na figura seguinte:

Como esperado o resultado seria uma redução de cerca de 124 mil milhões de euros no balanço das famílias sendo que a posição financeira líquida dos restantes sectores não sofreria alterações.

No entanto isto significaria uma alteração da composição dos passivos do sector das sociedades financeiras e dos ativos do sector do resto do mundo. No caso das sociedades financeiras o resultado seria uma diminuição dos depósitos das administrações públicas e das famílias e um aumento da dívida detida pelo sector resto do mundo, o que significaria uma enorme fragilização do seu balanço, como se pode ver na figura seguinte:

À esquerda podemos ver, por instrumento e por sector de contraparte, o passivo das sociedades financeiras considerando apenas depósitos, títulos de dívida e empréstimos no final de 2020 onde é visível o peso significativo dos depósitos dos sectores residentes. À direita, após a redução de dívida pública, podemos ver que este peso se reduz consideravelmente, sendo agora este passivo financiado sobretudo pelo sector externo, em princípio no mercado interbancário europeu.

Importa referir que esta redução de ativos do setor privado no valor da dívida a ser amortizada, aconteceria de igual forma caso a dívida a ser paga fosse a detida pelas famílias. Isso pode ser visto na figura seguinte onde podemos ver a evolução do balanço das famílias neste segundo cenário:

Em cima temos o balanço inicial. Em seguida o balanço após arrecadada a receita que permitirá saldar a dívida onde se pode ver uma redução dos ativos das famílas do mesmo montante que posteriormente será pago. No último passo temos então o reembolso da dívida, que do ponto de vista das famílias consiste apenas numa troca de ativos financeiros, ou seja uma redução da dívida pública detida e um aumento, por exemplo, dos depósitos bancários.

Como já referi, este exercício é um pouco simplista e não deve ser levado demasiado a sério. Ninguém, espero eu, defende uma redução imediata ou a curto prazo desta magnitude. O que é habitualmente defendido é uma combinação de superavits públicos e de crescimento económico que progressivamente reduzirão o montante de dívida em percentagem do PIB. Ainda assim é importante ter presente o que uma obsessão com a redução da dívida pública significa na prática: uma redução em igual medida dos ativos do sector privado com todos os efeitos recessivos que isso implica. E isto é verdade para Portugal como para o conjunto da União Europeia.

Para concluir e voltando ao início, será que nós, aqui neste canto da Europa, deveríamos, como sugere o Luís Aguiar-Conraria, prescindir destes fundos financiados por dívida emitida de forma conjunta, a taxas reduzidas, a ser paga ao longo de 30 anos e, portanto, com efeitos muito reduzidos em termos de encargos futuros? Não me parece. E a nível europeu, será que as dívidas públicas são mesmo o nosso maior problema no meio da crise económica, social e climática que enfrentamos? É verdade que no futuro podem vir a ser um problema caso as taxas de financiamento aumentem significativamente, mas como já se provou no passado, essa é uma decisão política por mais tratados que impeçam o BCE de o fazer. Pode ser que até lá se mude a forma como olhamos para estas questões e que nos possamos dedicar a resolver os problemas que interessam.

Por exemplo, olhando para o balanço das famílias podemos ver que estas detêm cerca de 35 mil milhões de euros em dívida pública e cerca de 191 mil milhões de dívida de outros sectores, sendo que este valor consiste sobretudo em depósitos no sector financeiro (cerca de 162 mil milhões de euros). Os cerca de 223 mil milhões de euros em outros ativos financeiros são compostos sobretudo por acções ou participações em empresas e ativos associados a seguros de vida e pensões.

Vejamos então o que teria de acontecer (ou uma das alternativas possíveis) para que reembolsássemos a dívida detida pelo sector do resto do mundo, isto é, cerca de 147 mil milhões de euros. Para tal, vamos assumir que o governo usaria os depósitos que detém no sector das sociedades financeiras, que são cerca de 24 mil milhões dos 34.716 milhões que aparecem no balanço acima apresentado, sendo que os restantes 123.815 milhões da dívida a saldar teriam que vir dos restantes sectores. Aqui poderíamos olhar para várias alternativas, mas para simplificar vamos assumir que este encargo recairia exclusivamente sobre o sector das famílias.

O novo balanço das administrações públicas seria o seguinte, onde se pode ver a referida redução da dívida detida pelo sector do resto do mundo, pago parcialmente pelos depósitos das administrações públicas, com as componentes alteradas preenchidas a azul.

O efeito no balanço dos restantes sectores pode ser visto na figura seguinte:

Como esperado o resultado seria uma redução de cerca de 124 mil milhões de euros no balanço das famílias sendo que a posição financeira líquida dos restantes sectores não sofreria alterações.

No entanto isto significaria uma alteração da composição dos passivos do sector das sociedades financeiras e dos ativos do sector do resto do mundo. No caso das sociedades financeiras o resultado seria uma diminuição dos depósitos das administrações públicas e das famílias e um aumento da dívida detida pelo sector resto do mundo, o que significaria uma enorme fragilização do seu balanço, como se pode ver na figura seguinte:

À esquerda podemos ver, por instrumento e por sector de contraparte, o passivo das sociedades financeiras considerando apenas depósitos, títulos de dívida e empréstimos no final de 2020 onde é visível o peso significativo dos depósitos dos sectores residentes. À direita, após a redução de dívida pública, podemos ver que este peso se reduz consideravelmente, sendo agora este passivo financiado sobretudo pelo sector externo, em princípio no mercado interbancário europeu.

Importa referir que esta redução de ativos do setor privado no valor da dívida a ser amortizada, aconteceria de igual forma caso a dívida a ser paga fosse a detida pelas famílias. Isso pode ser visto na figura seguinte onde podemos ver a evolução do balanço das famílias neste segundo cenário:

Em cima temos o balanço inicial. Em seguida o balanço após arrecadada a receita que permitirá saldar a dívida onde se pode ver uma redução dos ativos das famílas do mesmo montante que posteriormente será pago. No último passo temos então o reembolso da dívida, que do ponto de vista das famílias consiste apenas numa troca de ativos financeiros, ou seja uma redução da dívida pública detida e um aumento, por exemplo, dos depósitos bancários.

Como já referi, este exercício é um pouco simplista e não deve ser levado demasiado a sério. Ninguém, espero eu, defende uma redução imediata ou a curto prazo desta magnitude. O que é habitualmente defendido é uma combinação de superavits públicos e de crescimento económico que progressivamente reduzirão o montante de dívida em percentagem do PIB. Ainda assim é importante ter presente o que uma obsessão com a redução da dívida pública significa na prática: uma redução em igual medida dos ativos do sector privado com todos os efeitos recessivos que isso implica. E isto é verdade para Portugal como para o conjunto da União Europeia.

Para concluir e voltando ao início, será que nós, aqui neste canto da Europa, deveríamos, como sugere o Luís Aguiar-Conraria, prescindir destes fundos financiados por dívida emitida de forma conjunta, a taxas reduzidas, a ser paga ao longo de 30 anos e, portanto, com efeitos muito reduzidos em termos de encargos futuros? Não me parece. E a nível europeu, será que as dívidas públicas são mesmo o nosso maior problema no meio da crise económica, social e climática que enfrentamos? É verdade que no futuro podem vir a ser um problema caso as taxas de financiamento aumentem significativamente, mas como já se provou no passado, essa é uma decisão política por mais tratados que impeçam o BCE de o fazer. Pode ser que até lá se mude a forma como olhamos para estas questões e que nos possamos dedicar a resolver os problemas que interessam.

5 comentários:

No post, a seguir ao primeiro quadro do resto do mundo, refere, relativamente ao balanço das famílias, que «Os cerca de 195 mil milhões de euros em outros ativos financeiros são compostos sobretudo por acções ou participações em empresas e ativos associados a seguros de vida e pensões». Mas, olhando para o respetivo quadro, o primeiro das famílias, na respetiva rubrica, «Outros ativos financeiros», lê-se 223 082, isto é, cerca de 223 mil milhões de euros, não 195 mil milhões. Será gralha?

Sim, era gralha, já corrigi. Bem visto, obrigado :)

A redução de 124000 milhões de euros das famílias não é desejável porque corresponde a empobecimento das ditas. Mas o sector financeiro não tem que se endividar ao resto do mundo neste cenário. Pode reduzir activos e passivos. É automático: se as famílias são taxadas nos 124000me perdem esse activo com o sector financeiro e o sector perde simetricamente o passivo para com as famílias. O resultado imediato é uma redução de 124000me nos balanços do sector financeiro. Nada obrigaria os bancos nacionais a endividarem-se ao exterior para substituir depósitos nacionais. Não vamos entrar aqui no falso mito de que os bancos precisam de dinheiro num cofre para emprestar. A contração de activos e passivos do sistema financeiro corresponde a contração do peso do sistema financeiro na economia. É apenas o contrário do inflaccionar o PIB por via de negócios do sistema financeiro com o exterior. Não afecta a produção nacional de bens e serviços.

O problema desta redução de dívida aqui colocada como hipótese é um: reduzir activos das famílias afecta-lhes o nível de vida e o consumo. O efeito no sector financeiro não é um problema para o país.

A preocupação com o sistema financeiro neste cenário é já uma rendição à economia de ficção, às falsas estatísticas de riqueza que não são mais que jogos de números.

Se assim fosse o sector financeiro sairia a ganhar 124 mil milhões com a operação, aliás 147 porque os depósitos do governo também são passivo do sector financeiro.

Mas focando-nos apenas nos 124 mil milhões, o que acontece num primeiro passo é:

- no balanço dos bancos, uma diminuição do lado dos passivos como diz e uma diminuição equivalente do lado dos ativos que neste caso são os depósitos no banco central.

- no balanço do banco central acontece uma transferência entre passivos, por um lado a já referida diminuição dos depósitos dos bancos que detinham os depósitos das famílias e um aumento do passivo do sistema Target 2.

Num segundo passo os bancos têm que repor os níveis mínimos de depósitos no banco central e aqui é que têm que arranjar fundos para o fazer (financiamento talvez não seja a melhor palavra, em inglês diria funding) e por isso referi o mercado interbancário. Ao conseguirem um empréstimo no mercado interbancário, voltam a repor o nível de depósitos no banco central e aumentam o passivo relativamente ao resto do mundo. Quanto ao Banco Central, acontece uma inversão do que tinha acontecido antes, uma diminuição do passivo do Target 2 e um aumento do passivo face aos bancos residentes.

Foi aqui que parei o exercício assumindo simplesmente que os bancos residentes recorreriam ao mercado interbancário para não complicar em demasia.

Quanto à história dos bancos precisarem de dinheiro nos cofres para emprestar, longe de mim insinuar tal coisa - https://jornaleconomico.sapo.pt/noticias/poupar-para-investir-92390

Abraço

JLC, mais um que é subitamente elevado a todos os pedestais do comentariado sem se perceber muito bem como...

Enviar um comentário